Gegen Ende des ersten Monats im neuen Jahr, melden wir uns mit unserem Newsletter aus dem Winterschlaf zurück, um einen kleinen Rückblick auf 2023 und mögliche Ausblicke auf 2024 zuzulassen.

Das vergangene Jahr hat viele überrascht. In mehreren größeren Volkswirtschaften galt eine Rezession als gesetzt, die jedoch nicht eintrat. Und was ein glanzloses Jahr für Anleger zu werden schien, erwies sich letztlich als ziemlich gut: Nach zweistelligen Verlusten im Vorjahr stiegen die Kurse an den Aktien- und Anleihemärkten 2023 wieder deutlich.

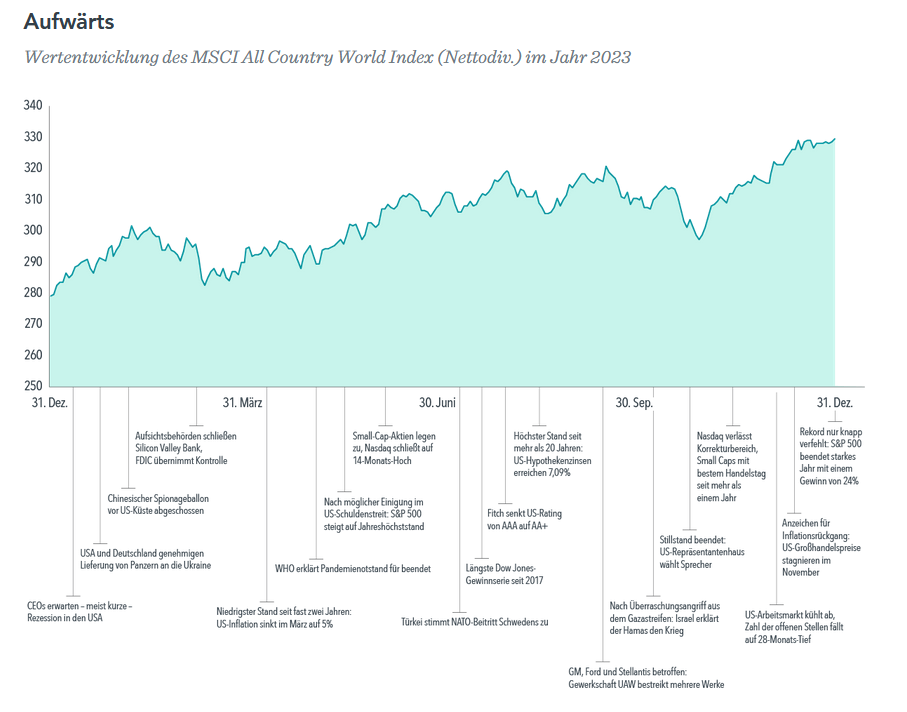

Viele Beobachter hatten zu Jahresbeginn schwache Aktienrenditen erwartet, stattdessen setzte sich der Bullenmarkt des Vorjahres auch 2023 fort. Der S&P 500 warf eine Gesamtrendite von 22,0% ab, und auch andere Aktienmärkte konnten sich von dem schwächsten Jahr seit der Finanzkrise erholen: Der MSCI All Country World Index trotzte der angespannten geopolitischen Lage, die durch den anhaltenden Krieg in der Ukraine und Kampfhandlungen Nahen Osten geprägt war, und stieg um 18,1% (Abbildung ). Die Aktien entwickelter Märkte ohne die USA (gemessen am MSCI World ex USA Index) lagen mit 13,9%, der MSCI Europe sogar mit 15,8% im Plus; in den Schwellenmärkten (gemessen am MSCI Emerging Markets Index) fielen die Gewinne mit 6,1% bescheidener aus.

Außerhalb der USA war die Value-Prämie positiv, in den USA hatten Growth-Aktien dagegen dank hoher Gewinne im Technologiesektor einen Vorsprung.

Die Inflation, die im Jahr 2022 ihren Höchststand erreicht hatte, ging weiter zurück: In Großbritannien sank die Teuerungsrate im November auf 3,9% (Vorjahr: 10,7%), im Euroraum auf 2,4% (10,1%, jeweils ggü. Vorjahr).

In den USA ging die Inflationsrate auf 3,1% gegenüber dem Vorjahreswert deutlicher zurück, als viele Beobachter erwartet hatten, weshalb die US-Notenbank (Fed) die Zinsen nach drei Erhöhungen in den ersten sechs Monaten in der zweiten Jahreshälfte nur noch einmal anhob. Obwohl die Inflation weiterhin über dem Zielwert von 2% liegt, hat die Fed angedeutet, die Zinsen vorerst stabil zu halten. Die Konjunktur blieb insgesamt robust, allerdings kamen einzelne Sektoren durch die höheren Zinsen unter Druck: Im Immobiliensektor belasteten höhere Zinssätze sowohl den Verkauf bestehender als auch den Bau neuer Häuser; im Finanzsektor brachten die schnellen Zinserhöhungen Anfang 2023 einige Regionalbanken ins Wanken, darunter die Silicon Valley Bank, deren Staatsanleiheportfolio an Wert verlor. Zahlreiche verunsicherte Kunden zogen ihr Geld ab, was drei der vier größten US-Bankenpleiten (nach dem Zusammenbruch der Washington Mutual im Jahr 2008) der Geschichte nach sich zog.

Die robuste Konjunktur in den USA und in anderen Märkten stützt die Prognosen für die Weltwirtschaft; dennoch hat das abgelaufene Jahr gezeigt, warum sich Anleger immer auf Unsicherheit einstellen sollten. Zu den zahlreichen Faktoren, die die Marktentwicklung in diesem Jahr beeinflussen können, gehören neben den Kriegen in Europa und im Nahen Osten unter anderem Zinspolitik der Zentralbanken. Auch die Präsidentschaftswahlen in den USA dürften die Aufmerksamkeit der Märkte auf sich ziehen. Allerdings ist die Frage, welche Partei das Rennen um das Weiße Haus gewinnt, nur einer von vielen Faktoren, die in die Preise einfließen. Meistens steigen die Aktienkurse – egal, wer Präsident ist. Wenn man bedenkt, wie schwierig (und vielleicht auch sinnlos) Vorhersagen in diesem wie in jedem anderen Jahr sind, hat die Aussicht auf potenziell steigende Kurse hoffentlich etwas Beruhigendes.

Quelle / teilweise: Dimensional Marktbericht 01.2024